Investere du i crowdlending, så skal du også betale skat af dit afkast. Desværre så er reglerne ikke helt så lette som man som investor er vant til, hvis man investere i eksempelvis aktier. Skat har dog lavet en vejledning som til dels kan hjælpe dig med at komme i mål med din indberetning af crowdlending indtægterne. Den kan du finde her

Dog var skats online guide ikke helt nok, til at vi kunne indberette vores skat for crowdlending indtægter, så derfor ringede vi til skat, for at få afklaring på vores spørgsmål.

Skat af crowdlending indkomst kan virke besværligt til at starte med. Da crowdlending og peer to peer lending ikke er særligt kendt i Danmark endnu, så er der heller ikke så mange informationer online som kan bruges til netop dette formål.

Vi valgte at kontakte skat telefonisk for at få svar på vores spørgsmål, og fik et relativt simplificerede svar, som vi gerne vil dele med jer.

Lad Nord.Investments investere for dig

Dansk Kundesupport

Lave omkostninger fra 0.6%

Gratis Investeringsplan

Hvis du vil vide mere om hvad crowdlending er og hvad peer to peer lending er, så læs denne artikel.

Gå direkte til afsnittet om:

Skal jeg indberette de penge som står på mine crowdlending platforme?

Ja, du skal indberette de penge, som du har stående på dine crowdlending platforme. Årsagen til dette er, at skat gerne vil holde øje med dig og dine penge.

Du har tidligere skulle udfylde blanket 49.021 – også kendt som Erklæring K, men detter er blevet stoppet fra 2019, hvilket betyder at man ikke længere skal gøre brug af denne erklæring.

Hvilket felt skal jeg indberette min crowdlending indtægt i?

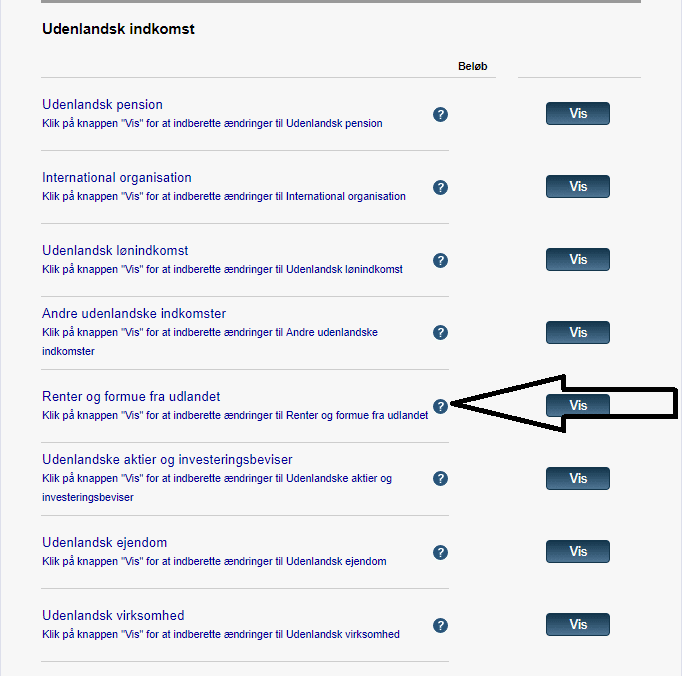

Du skal nederst på din årsopgørelse og finde punktet ’’Udenlandsk indkomst’’. Derefter skal du vælge ’’renter og formue fra udlandet’’

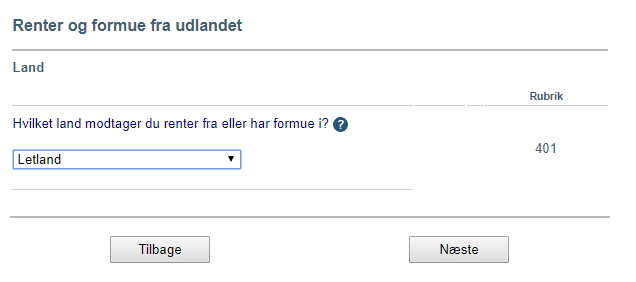

Derefter skal du vælge det land, hvor den crowdlending platform du investere i, er placeret. Jeg har valgt Letland som eksempelvis Kameo er placeret i.

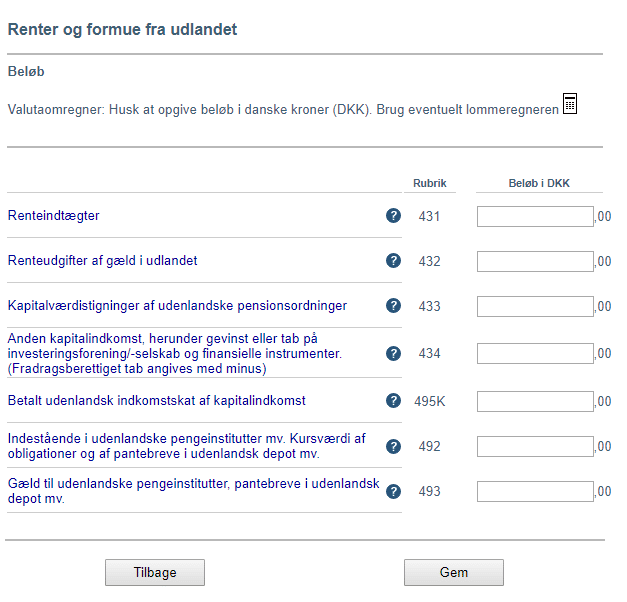

Derefter skal du indberette dine renteindtægter af dine crowdlending indtægter, samt hvor meget du har indestående hos din crowdlending platform i rubrik 492.

Hvis du har nogle tab, så skal du også indberette dem her i rubrik 434. Dog skal du kunne godgøre dit tab, hvilket betyder at du skal kunne levere en udskrift fra din crowdlending platform, hvor der står at dine lån er helt tabt.

Når du er færdig med overstående, så skal du blot trykke godkend, og efterfølgende får du resultatet for hvor meget du skal betale i skat af din crowdlending indtægt.

Hvordan godtgøre jeg tab med crowdlending investeringer?

For at godtgøre at du har tabt penge så du kan få fradrag for tabet, så skal du have rettens ord for at lånetageren ikke betaler tilbage igen. Du skal dog have et tab på over 2000 kroner om året før du kan få fradrag for dit tab. Dette betyder at alle tab under 2000 kroner ikke giver dig et fradrag.

Der vil som regel gå over 2 år fra at betaleren ikke betaler igennem crowdlending platformen, til at du får en klarhed om at du må afskrive det som tab.

Omregn fra udenlandsk valuta til danske kroner på din årsopgørelse

Du skal omregne dine renteindtægter til danske kroner når du laver din årsopgørelse. Den letteste måde at gøre dette, er at bruge et excel-ark, hvor du har dine renteindtægter samt datoer. Du kan downloade et excel-ark med de forskellige kurser her

Du må godt benytte gennemsnitskursen for året, som du kan finde ved brug af deres egen lommeregner.

Konklusion omkring skat af crowdlending indtægter

Det er ikke så let at indberette skat af crowdlending indtægt som først antaget. Man skal først udregne sin indtægt, for derefter at omregne valutaen til danske kroner. Bare dette alene kan tage en del tid, men når man først ved præcist hvordan man skal gøre det, og følger denne guide så burde det gå relativt hurtigt og smertefrit. Og når du har gennemgået denne metode den første gang, så burde det være relativt hurtigt at gøre næste gang og fremover generelt og burde ikke tage mere end 10 minutter.

Et godt råd: hvis du forventer at få et relativt stort afkast i år eller de kommende år, så kan du skrive hvad du forventer at få i afkast i din forskudsopgørelse. Dette bør du gøre, for at undgå et stort skattesmæk.

Du må meget gerne kommentere dette indlæg, hvis du har spørgsmål eller rettelser til overstående artikel.

Bemærkning: Jeg er ikke revisor, og overstående guide er lavet ud fra oplysninger fundet på nettet samt samtale med skat. Du skal ikke tolke det som bindende svar, og der kan forsat være fejl eller reglerne har ændret sig.

Lad Nord.Investments investere for dig

Dansk Kundesupport

Lave omkostninger fra 0.6%

Gratis Investeringsplan

Relaterede artikler:

Hvad er crowdlending investering? Læs denne artikel og få svar

Hvorfor investere i crowdlending og hvordan?

Erfaring med Mintos crowdlending efter 8 måneder

Vil du gerne prøve crowdlending? Vi anbefaler Kameo

Hej

Under forudsætning af, at løbende renteindtægter geninvesteres:

Skal udenlandske renteindtægter opgøres til SKAT som akkumulerede renter ultimo året? Eller skal man opgøre de løbende månedlige renteindtægter og lægge de 12 tal sammen og så opgøre dette tal til SKAT?

vh.

Carsten

Hej Carsten,

Eftersom skat ikke har nedskrevet en direkte forklaring på netop dette, så ville jeg personligt vælge valgmulighed nummer 2. Jeg samler renteindtægten fra hele året og indberetter til skat, præcis som du beskriver i mulighed nummer 2.

Mvh

Mark

Hej Mark

Tusinde tak for hurtigt svar.

Nu skal jeg så bare forsøge at fatte, hvordan jeg udfylder den dersens blanket, som SKat kræver, hvis man har en konto i udlandet. Jeg synes ikke, at deres vejledning er let at forstå for en novice som mig.

Vh. Carsten

Hej Carsten,

Jeg må give dig ret i deres vejledning ifh. crowdlending indtægter ikke er til stor gavn, men hvis du følger det jeg har skrevet i artiklen, så tror jeg ikke at du går helt galt i byen ihvertfald.

Eftersom at crowdlending er relativt nyt, så er det ikke noget skat har lavet en direkte vejledning til og derfor kontaktede jeg dem også selv for at få et bedre svar.

Du er ikke den eneste der bliver forvirret, så jeg håber at du har kunne bruge denne artikel som en form for rettesnor.

Ellers så skriver du bare igen.

Mvh

Mark

Hvordan er det med udgifter til forsendelse af penge. Typisk, men ikke nødvendigvis TransferWise. Her er der gebyrer til veksling, evt. kurstab, samt evt. andre gebyrer. Kan disse udgifter trækkes fra?

NB: Tak for godt indlæg og god hjemmeside…..

Hej Jonas,

Hvis du vælger TransferWise, så minimere du dine udgifter til overførsel af penge til udlandet. Men du kan desværre ikke trække kurstab og lignende gebyrer fra som privatperson.

Mvh

Mark

Tak for forsøget på at oversætte de uforståelige regler fra SKAT. Desværre er ovenstående guide er ikke retvisende længere. SKAT har lavet om på deres rubrikker. Rubrik 492 er i hvert fald ikke længere “Indestående i udenlandske pengeinstitutter mv.”

Nu hører rubrik 492 under “Selvstændigt erhvervsdrivende” – Virksomhedsordning:

Hævet opsparet overskud (2016-2019), der er beskattet med 22% virksomhedsskat (felt nummer 492). Denne artikel oplyses til at være opdateret i går. Jeg tænker forfatter Mark Thorsen godt kunne skrive det på to-do listen, at opdatere hele artiklen 🙂