I blandt de online investeringsplatforme, så er de europæiske crowdlending og peer to peer lending platforme dem som tilbyder det højeste afkast. Det kommer selvfølgelig også med en risiko.

Lad os kigge på hvordan crowdlending lån fungere og hvilke der er de bedste crowlending og peer to peer lending platforme i Europa i 2024

En af de populære crowdlendingplatforme er danske Kameo, hvor du kan få et højt afkast på at investere i crowdlending i ejendomme.

Opret konto hos Mintos

⭐⭐⭐⭐⭐

Mest populære crowdlending platform i Europa

Få op til 12% i afkast om året

Perfekt for begyndere

Sådan kommer du i gang med Crowdlending

- Du opretter dig på en crowdlending platform.

- Du overføre penge til din konto hos crowdlendingplatformen.

- Du får opsat din Auto Invest funktion

- Dine penge vil nu blive investeret automatisk.

- Du vil hver måned få tilbagebetalinger fra alle de lån du har investeret i, samt rentebetalinger som tikker ind.

Lad os kigge på nogle af de bedste platforme i Europa, baseret på min egen erfaring.

De 4 bedste crowdlending platforme

Mintos

Mest Populære platform

Mintos er den største crowdlending platform i Europa, med over 160.000 investorer fra hele verden, som investere igennem deres platform.

Mintos er også en af de fortrukne crowdlending platforme til både nybegyndere som aldrig har prøvet crowdlending før, men også de mere erfarne.

Hos Mintos kan du opsætte din egen Auto Invest funktion, som sørger for at investere dine penge helt automatisk, så du ikke manuelt selv skal udvælge de forskellige lån. Her vil din auto Invest opsætning også geninvestere dine rentebetalinger, så du vil opnå renters rente effekten.

Det er 4 år siden at Mintos blev lanceret og de har fået overskud for første gang i 2017. I 2017 havde de et overskud på 196.000 euro, som en af de få platforme. Det betyder rigtig meget for mig som investor. Det betyder nemlig at de har vist sig at deres forretningsmodel virker, og at de ikke forsvinder i morgen, som mange andre kunne have gjort.

I 2017, 2018 og igen i 2019 har Mintos lavet nogle store investeringer i deres teknologi, ansatte og markedspladser, hvilket gjorde deres service lettere at bruge for investorerne.

Resultatet af denne investering i vækst, har gjort at der er kommet endnu flere investorer til platformen. I 2018 var der 82.000 investorer som har oprettet sig, og i 2019 er der allerede over 160.000.

Efter min Erfaring med Mintos, så kan du forvente afkast på omkring 12% årligt

Ved at oprette dig hos Mintos med linket nedenfor, og begynde at investere så vil du modtage 1 % bonus. Jeg har investeret igennem Mintos i over 1,5 år, og fået virkeligt gode resultater. Læs den fulde anmeldelse af Mintos.

Opret konto hos Mintos

⭐⭐⭐⭐⭐

Mest populære crowdlending platform i Europa

Få op til 12% i afkast om året

Perfekt for begyndere

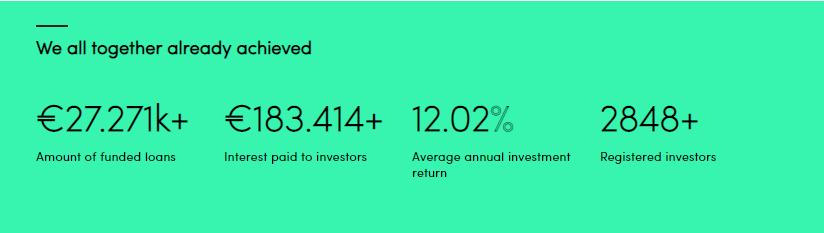

PeerBerry

Korteste låneperioder

PeerBerry er en af de nyeste crowdlending platforme som er kommet til, men de er til gengæld ejet af Aventus Group som har lånt penge ud siden 2009, så de har en stor erfaring indenfor netop udlån af penge.

Denne crowdlending og peer to peer lending platform er til gengæld på Engelsk, og alle Europæiske investorer er velkomne at oprette dig uden problemer.

Du skal minimum investere 10 euro per projekt. Du kan forvente at få et afkast på mellem 11 og 12 % om året på dine investeringer.

Jeg har investeret igennem PeerBerry i lidt tid nu, og jeg har fået rigtig gode resultater. Lånene bliver hurtigt fuldført og nogle gange går der kun få timer, før et lån bliver finansieret. Dette viser også at investorerne tror på platformen og at lånene er yderst attraktive.

En anden ting som er værd at nævne er at de også tilbyder buyback på deres lån, men de dog ikke har et secondary market, som man kan sælge sine lån på. Men det er også lidt lige meget hos Peerberry, da de fleste lån kun har en løbetid på 30 dage, så man endeligt bare skal stoppe med at geninvestere sine penge, og efter 30 dage så har man hele sin investering tilbage på sin konto igen, hvis det er nødvendigt.

Læs min anmeldelse af PeerBerry her

Kameo

Invester i ejendomme (Dansk platform)

Kameo er en ny dansk crowdlending platform hvor du kan investere i ejendomme i Danmark, Norge og Sverige for kun 500 kroner. Du kan altså få mulighed for at investere i ejendomme for meget få penge,

Hvis du gerne vil investere i ejendomme og kunne tænke dig at investere i danske ejendomme, så kan du med danske Kameo nemlig komme igang med dette.

Du kan forvente at få et afkast på mellem 5 og 15% årligt afhængig af hvilke ejendomme du vælger at investere.

Hvis du godt kunne tænke dig at investere i ejendomme, så kan du oprette en gratis konto hos Kameo, og se de aktuelle ejendomme på platformen, som du kan investere i samt hvor meget de giver i afkast.

Hvad er crowdlending?

Crowlending betyder at almindelige private mennesker eller virksomheder går sammen i en større mængde, og låner penge til andre mennesker. Der er ingen bank som bliver involveret, fordi pengene kommer direkte fra investorer til de folk som gerne vil have et lån (lånetagere).

Den traditionelle måde at få lån på, var at gå i banken, og beskrive hvad du gerne vil låne penge til, og derefter vise hvor meget du tjener samt hvilke udgifter du har i dag, for derefter at blive godkendt af banken. Du skulle vente dage eller endda flere uger før du fik en beslutning fra banken.

Med crowdlending er banken skåret væk, hvilket giver investorerne det afkast som bankerne ellers ville have fået.

Efter den økonomiske krise, så blev bankerne langt mere restriktive, hvilket betød at der var mange der blev afvist i banken. Dette var især et problem i nogle lande, hvor det blev nærmest umuliggjort at låne penge. Dette skabte en situation, hvor mange investorer i Vesteuropa som havde en masse penge, mens man på den anden hånd havde lande i Østeuropa (Letland, Litauen, Georgien osv.) havde en masse mennesker og virksomheder som kæmpede med at holde liv i deres økonomi, og virkeligt manglede penge.

Crowdlending kunne løse dette problem, og er idag en af de hurtigst voksende investeringsformer.

Når du går i gang med crowdlending, så har du mulighed for at investere i lån med buyback garanti. Buyback garanti sikre at hvis du har dårlige betalere, så vil lånevirksomheden købe lånet tilbage fra dig, og du vil få dine penge tilbage. Så er den eneste risiko du har, at crowdlending platformen går konkurs, hvilket sjældent er set. Men til gengæld så vil afkastet på de låne med buyback garanti ofte også være et par procent lavere end dem uden buyback garanti.

Crowlending platformene, som eksempelvis Mintos, som er Europas største, håndterer lånene og modtager betalingerne fra lånetagerne. Derefter vil de modtagne betalinger blive dividerede op i det beløb som alle investorerne har investeret, så investorerne får den del af deres investering som de er berettiget til i det specifikke lån.

Du kan geninvestere de modtagne penge i de tilgængelige lån, eller kræve at pengene bliver udbetalt direkte til din bankkonto.

Lav en nøgletalsanalyse for virksomheden du låner penge til

Du kan med fordel lave en nøgletalsanalyse for de virksomheder som du låner penge til, så du kan sikre at de har en god økonomi og ikke går ned, så du ikke får dit udlån tilbage igen. Der findes et program til at lave en nøgletalsanalyse på rentabilitet.dk her

Hvem kan investere i lån med crowdlending?

Stort set alle crowdlending platforme tager imod investorer der er over 18 år, samt bor indenfor Europa.

Uanset om du er en nybegynder eller en mere erfaren investor, så kan du starte med crowdlending, da du med auto Invest funktionerne som de forskellige platforme tilbyder, ikke behøver at have en særlig kendskab til lån, da de plukker lånene ud fra de ønsker til din investering du har indstillet den til.

Danmark er dog også begyndt at åbne øjnene for denne type investering, og det har gjort at der efterhånden at begyndt en eksplosiv vækst indenfor denne investeringstype i Danmark for danske investorer.

Afkast med crowdlending?

Hvis du investere i crowdlending, så vil du næsten øjeblikkeligt når du opretter din konto hos de forskellige platforme kunne se dit forventede afkast, ved at se de aktuelle lån på platformen.

Jeg har personligt fået et afkast på omkring 12 % om året i gennemsnit på de platforme jeg investere på.

Konklusion

Hvis du er interesserede i at prøve crowdlending platforme, så vil jeg forslå at du opretter en konto hos Kameo for at sammenligne de aktuelle lån.

Jeg har konsekvent opnået afkast på omkring 12 % årligt, hvilket er utroligt højt i forhold til andre investeringsformer. Hvis du har spørgsmål til Kameo eller andre platforme jeg har nævnt, eller hvordan det hele fungere, så læg en kommentar eller skriv til mig, og jeg vil gøre mit bedste for at svare på dine spørgsmål.

Opret konto hos Mintos

⭐⭐⭐⭐⭐

Mest populære crowdlending platform i Europa

Få op til 12% i afkast om året

Perfekt for begyndere

Læs også:

Erfaring med Mintos efter 1,5 år

Super artikel.

Hvad er grunden til at du ikke har Grupeer med på din liste, da de, som du selv nævner, giver buyback garanti på deres lån, og et forventet afkast på op imod 14 %?

Hvis du skulle vælge mellem Fast Invest og Grupeer igen, hvem ville du så vælge og hvorfor?

På forhånd tak

Hej Jonas,

Tak for dit spørgsmål.

Jeg ville vælge Fast Invest, men dog ikke glemme Grupeer. Grunde til dette er, at jeg bedre kan lide Fast Invests platform generelt. Derudover så er deres mulighed for at sælge lån, hvis du ønsker at frigive din investering, hvilket jeg også finder interessant. Men jeg vil inkludere begge to i min portefølje, for at få den spredt så meget som muligt.